搜索

最新主题

乔尔·格林布拉特: 便宜买好生意的简单公式

INVESTOR INN :: 它山之石 :: 投资文摘

第1页/共1页

150806

乔尔·格林布拉特: 便宜买好生意的简单公式

乔尔·格林布拉特: 便宜买好生意的简单公式

不要指望哪一本书教会你如何在股市中赚大钱,但如果你愿意在投资上花大量时间和精力,从股市中赚钱甚至致富,依然是可期的。 ---- 乔尔·格林布拉特

20年,从1000美元到83.67万美元,这是戈坦资本(Gotham Capital)的投资奇迹,甚至比巴菲特也毫不逊色。而这一投资记录,是在几乎不动用杠杆的情况下创造的。

“便宜买好生意是神奇公式的核心理念。” 作为当代最杰出的价值投资者之一,乔尔•格林布拉特(Joel Greenblatt)管理的戈坦资本,在1985年至2005年这20年间,年复合投资回报率达到了40%,他如此评价他自己发明的神奇公式,认为神奇公式是戈坦资本投资流程的简化版。

“神奇公式能够帮助不懂估值的投资人战胜大盘,而对于精通估值的投资人,神奇公式则能给他们提供一个起点,他们的估值能力还能给神奇公式加分。”

神奇公式打败标普指数

神奇公式将寻找好投资的流程简化成两部分:一是寻找好的生意;二是寻找便宜的股票。好的生意是指有形资本回报率(EBIT/ Tangible Capital,ROTC)高的公司;便宜的股票则是指息税前盈余/企业价值(EBIT/ EV)高的股票。其中,EBIT是指前四季度的息税前盈余。

然后,神奇公式分别按照有形资本回报率、息税前盈余/企业价值高低,对在美国主要的证券交易所交易的3500家大公司(剔除了若干金融股与公用事业股)进行排名,排名结果从1到3500。

最后,将每家公司的两个排名结果相加。数值较小的股票,就是神奇公式股票,即是神奇公式选择的最好投资标的。

格林布拉特建议,投资者可以每隔2-3个月,根据神奇公式的最新结果,购入排名最好的5至7只股票,从而在9-10个月后,构建起一个包括25-30只股票的投资组合。每只股票持有一年后就可以卖出,在神奇公式的最新结果中选择新的取而代之。

格林布拉特对上述投资策略进行了历史回溯检验,在美国1988年至2004年这17年间,该策略的年复合回报率为30.8%,而同期标准普尔500指数的年复合回报率仅为12.4%。

也就是说,这个无需任何分析和思考构建起来的投资组合,长期表现远超大盘,当然也就击败了绝大多数的基金经理。要知道,绝大多数主动式基金的长期表现都要比标准普尔500指数差。

或许,这就不难理解巴菲特会对此做出评价:“了不起!便宜买好生意,这看起来是不是太简单了?”

其实此投资策略看似简单,但真正实施起来却并不容易。一方面的难度来自于投资人的执行力,巴菲特常言,投资“简单但不容易”;而另一方面的难度来自于数据。

• 神奇公式的A股战绩

《证券市场周刊》将在官方网站(http://www.capitalweek.com.cn)上推出相应的神奇公式插件,希冀给投资者带来便利。

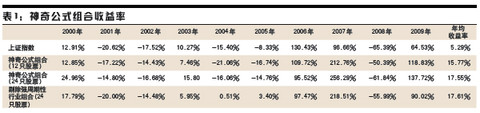

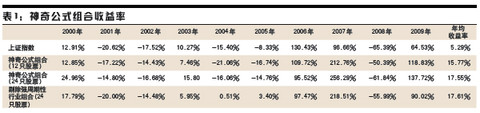

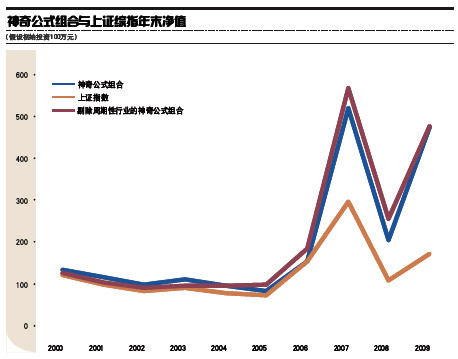

本刊还在A股市场上(不包含金融股)进行了历史回溯检验,发现该投资策略在中国依然有效。通过回溯检验,根据神奇公式构建的投资组合,在2000年5月至2009年11月之间,年均复合收益率为17.55%,而同期上证综指为5.29%。

考虑到强周期性公司在行业景气阶段EBIT会急剧增大,以此EBIT计算出来的两个指标,可能不能准确体现“生意”的好坏和估值的高低。将强周期行业剔除后,重新进行了回溯检验,同期年均复合收益率则为17.61%。

萃取高质量数据

格林布拉特的神奇公式,归根结底是依靠ROTC和EBIT/ EV这两个财务指标定量地寻找投资标的。而定量分析的前提条件就是获取高质量的数据。

“便宜买好生意”逻辑看起来很是清晰,但如果ROTC和EBIT/ EV这两个财务指标的数据不能最大程度地反映“好生意”和“便宜”,那么,神奇公式不仅帮不了投资者,还很有可能误导投资人,让他做出错误的判断。

而直接根据原始报表计算得出的财务数据,往往做不到高质量。

例如,南京高科(600064.SH)采用可供出售金融资产的公允价值计量模式,使得直接计算得出的EBIT/ EV对于判断“股票是否便宜”意义不大;同样,广州友谊(000987.SZ)截至2009年底总资产为22.56亿元,货币资金则达到17.52亿元,如果不对超额现金进行处理,计算出的ROTC也不能很好地表现生意的好坏。

因此,如何合理地从原始报表中萃取出高质量的两个财务数据,也就成为重中之重。

什么是好的生意

神奇公式将ROTC的高低作为判断生意好坏的标准。格林布拉特表示,ROTC考察的是通过公司的商业模式,1美元的有形资本能创造出多少美元的盈余。计算ROTC的公式为:前四季度息税前盈余/(流动资产-流动负债+短期付息债务+固定资产净值-超额现金)。

格林布拉特认为,分子采用EBIT指标,在于剔除不同公司间的财务杠杆、实际所得税率之间的差异,从而能让ROTC指标更直接地体现“生意”的好坏。

为了更好地反映企业持续盈利的能力,我们在新会计准则中计算EBIT指标时,进行了如下的调整:

剔除资产减值损失,由于很难在总体上确定经常性和偶然性资产减值,并且经常性资产减值数额一般较小,因此全额剔除;

剔除营业外收支,尽管这部分收支常与主业有关,但往往不具有可持续性;

剔除投资收益,长期股权投资以及由此产生的联营合营企业投资收益常与主业相关,且基本上可以认为是持续的。剔除它的原因在于,财报通常不披露联营合营企业的详细情况,从而导致没有充分的数据来计算ROTC;

剔除公允价值变动收益。

公式的分母为经营公司业务所需要的有形资产。格林布拉特认为,预收账款和应付账款等是相关方提供给公司的无息资金,不应包括在分母中。

此外,格林布拉特强调,由于超额现金对公司的运营起不了什么作用,因此,在计算ROTC时,分母应扣除超额现金,但他没有透露如何计算超额现金。

计算超额现金就等同于探求,企业到底应该保有多少现金?为简便起见,我们进行了如下的假设:企业营运需要保有的最低现金为Max(0,流动负债-流动资产+现金),而剩余的现金则为超额现金。

在此假设情形下,对美国上市企业进行计算,所得到的结果与格林布拉特公布数据的吻合。

值得强调的是,我们将新准则中的交易性金融资产和旧准则中的短期投资也作为现金来处理。同时,考虑到新准则增加了投资性房地产科目,并且其租金收入出现在其他业务收入中,因此,在计算ROTC时,也不能忽略。

综上所述,在新准则中,计算ROTC的公式就为:(营业收入-营业成本-营业税金及附加-管理费用-销售费用)/ (流动资产-流动负债-超额现金+短期借款+应付票据+一年内到期的非流动负债+应付短期债券+固定资产净值+投资性房地产)。

在旧准则中,计算ROTC的公式可简单认为是:(营业收入+财务费用)/ (流动资产-流动负债-超额现金+应付短期债券+短期借款+应付票据+一年内到期的长期负债+固定资产净值-固定资产减值准备)。

• 便宜股票的标准

前四季度的息税前盈余/企业价值(EBIT/ EV)的高低是神奇公式判断股票是否便宜的标准。其中企业价值等于总市值加上付息债务净额。

格林布拉特认为,股票的总市值只反映了购买公司所有者权益所需支付的成本,不能完整反映投资者投资于一家企业的总成本,它忽略了负债、现金及其它一些因素。

债权人、优先股股东对公司资产享有优先求偿权,企业必须先偿还债务、支付优先股股息,然后才能支付普通股股息。因此,在企业履行对债权人的业务之前,股东无法从公司财务中分得一杯羹。所以,在计算总成本时,要将公司债务与市值相加。

当然,在投资一家公司时,投资者在承担其债务的同时,同样也会获得超额现金,应该将超额现金从成本中减去。

我们认为,在计算EV时,还必须扣除按市场价值计算的其他资产,并加上按市场价值计算的其他负债。因为不进行这样的操作,计算出的EBIT/ EV对于判断估值水平的高低意义就不大。

新会计准则将一些此前按照历史成本计量的资产按照当期该资产的市场价值进行核算。按照这种方式核算的主要科目有,交易性金融资产与投资性房地产。

此外,交易性金融资产公允价值变动还会引起延迟所得税负债。对市值中现值成分的调整自然也要涉及这一科目。

因此,在新准则中,我们应扣除可供出售的金融资产和持有到期投资,同时,加上了相对应的延迟所得税负债。持有到期投资尽管没有按市场价值计算,但其账面价值与市场价值接近,我们还是将其与可供出售的金融资产做了相同的处理。

我们没有扣除投资性房地产的原因在于,绝大多数上市公司的投资性房地产依旧按成本模式计量。

综上所述,在新准则中,计算EBIT/ EV的公式就转化为:(营业收入-营业成本-营业税金及附加-管理费用-销售费用+联营合营企业投资收益)/ (市值+短期借款+应付票据+一年内到期的非流动负债+应付短期债券+长期借款+应付债券+少数股东权益-供出售的金融资产-持有到期投资+延迟所得税负债-超额现金)。

而在旧准则中,计算EBIT/ EV的公式可简单认为是:(营业收入+财务费用)/ (市值+应付票据+短期借款+一年内到期的长期负债+应付短期债券+长期借款+应付债券+少数股东权益-超额现金)。

长期表现战胜大盘

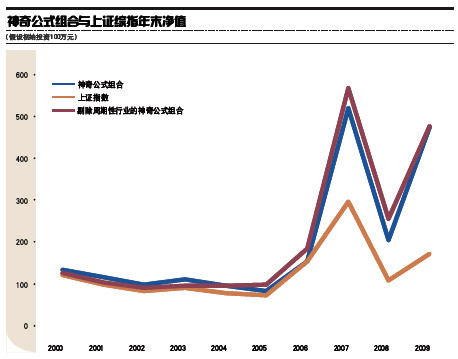

自2000年5月初至2009年11月初,根据神奇公式投资策略构建的12只和24只股票的投资组合,年平均复合收益率分别为15.77%和17.55%(未考虑印花税和手续费),而同期上证综指从1836.31点涨到2995.85点,年复合增长率为5.29%。

2000年至2009年中,24只股票的投资组合10次中有7次击败大盘。或许在成熟投资者看来,这已相当不错,但在期望值往往过高的投资新手看来,这或许不够好。

为此,格林布拉特再三强调,短期内神奇公式很可能跑不赢大盘,但长期能战胜大盘,投资者不能仅仅因为短期内没有战胜大盘,就放弃这个能长期战胜大盘的策略。

值得注意的是,如果检验时间只是从2001年至2006年,神奇公式投资组合还不如上证综指。假如在2001年5月初投入100万元,那么到2006年末,神奇公式投资组合仅有143万元,而上证综指有145万元。

再考虑到投资组合中很多股票均来自强周期性行业,很容易就产生一个疑问,是否只是因为近三年强周期性行业的股票表现突出,才让神奇公式长期表现超越大盘?

为解答此疑问,我们将金融行业和强周期性行业全部剔除,重新进行了回溯检验。此处的强周期性行业是指证监会行业标准中的采掘业、航空运输业、水上运输业、远洋运输业、交通运输设备制造业、金属和非金属制造业和造纸及纸制品业等。

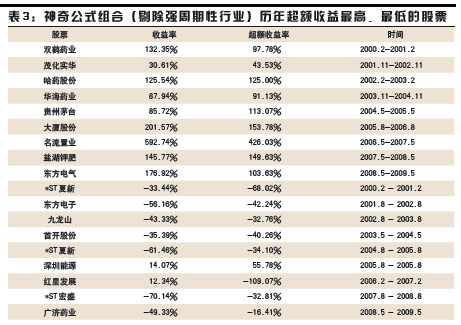

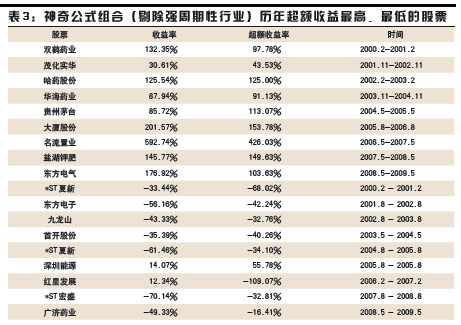

剔除强周期性行业后,神奇公式的长期表现依旧远胜大盘。自2000年5月初至2009年11月初,年平均复合收益率为17.61%。而在战胜大盘的概率方面也不差:2000年至2009年,10次有8次战胜大盘。

如果检验时间是从2001年至2006年,剔除强周期行业的神奇公式要强于大盘。如果在2001年5月初投入100万元,那么到2006年末,剔除了强周期行业神奇公式投资组合为175万元,而上证综指只有145万元。剔除强周期行业的神奇公式每年的年末净值从未低于过上证综指。

回溯检验的结果表明,剔除了强周期行业的神奇公式和没有剔除的长期表现相当。这样的结果有利于帮助投资者走出目前市场上普遍存在的两个误区。

第一个误区是,只有把握强周期性股票,才能获取高额回报。

近几年,强周期性股票表现比较突出是形成这一误区的主要原因。这一点在回溯检验结果中就可以看出:剔除了强周期行业的神奇公式近三年年平均复合收益率为38.6%,而没有剔除的则为48.9%,几乎高了10个点。

但神奇公式的回溯结果表明,即使不在强周期行业上做任何投资,也能在长期取得满意的回报,并且由于年末净值一直高于大盘,持有过程更为安心。

第二个误区是,对于强周期性股票,简单的估值指标完全无效。

回溯检验的结果表明,EBIT/ EV这一指标对于判断强周期性股票组合是否便宜是有效的。本刊之前发表的《聂夫之道》(详见2009年第9期)也同样表明,市盈率对于判断强周期性股票组合是否便宜也是有效的。

在此,我们要特别强调,回溯检验的结果并没有表明,对于判断单个强周期性股票是否便宜,EBIT/ EV是有效的。

• 给神奇公式加分

尽管神奇公式的回溯检验结果不错,但在此基础上还有更进一步提高的可能。

首先,投资者可以对神奇公式计算出的结果进行仔细研究,特别考察排名高的公司是否名副其实。在投资可以直接排除掉一些有疑点的公司。

例如可以考察:ROTC高是不是因为重大有形资产没有进行重估?计算ROTC用的应收账款、预收账款、预付账款等科目是不是都是日常的经营活动带来的?当然需要琢磨还有EBIT和折旧、存货等会计方法。

许多强周期性行业因为必须投入大规模的固定资产才能够经营,所以都具有较高的固定成本。汽车制造商、钢铁厂、水泥厂、造纸厂以及航空公司均是这样的例子,这类公司往往具有大量的固定资产折旧和资本性支出。

极高的固定成本在行业低潮时,可能导致会计数字的丑陋。因为销售额下降时,单位固定成本会很高。但随着行业变得景气,固定成本被分摊到更多的单位,单位固定成本下降,总利润率往往随着销售额一起上升,从而为利润增长添加双倍动力。结果,周期性行业公司的利润上升,数倍于销售增长。

因此,强周期性行业的企业,在行业景气阶段EBIT往往急剧增长,可能导致ROTC和EBIT/EV这两个指标的数值较高,从而导致较高的排名。

但要强调的是,在行业景气阶段计算出的ROTC和EBIT/EV,并不能准确体现生意的好坏和估值的高低。而在逻辑上来讲,这些强周期性行业企业的高固定成本属性,其实已和神奇公式的好生意标准不吻合,不符合神奇公式的逻辑体系。

其实,回溯检验结果表明,不在强周期性行业上投资,一样能取得好成绩,而且持有过程对心理考验更小(年末净值始终高于上证综指的)。

其次,要注重考察新增有形资本的回报率。

格林布拉特是巴菲特的信徒。他用ROTC来判断生意好坏的做法,应该是得源于巴菲特的观点。

巴菲特曾经写道:“当时老师告诉我要注意有形资产、避开价值对其商业信誉依赖性很大的公司。这种偏见虽然在经营中很少出错,却让我犯了许多重大的选择性错误。”

“凯恩斯解决了我的问题。‘困难不在于创造新思想,而是摆脱思想的束缚。’我摆脱的时期很晚,这部分是因为教育我的这个老师的大部分思想曾经(现在仍然)是如此的有价值。最终,各种各样的商业经验使我现在极为钟爱那种拥有大量永久性商业信誉和能够以最少的有形资产经营的公司。”巴菲特补充道。

巴菲特曾多次用他钟爱的喜诗糖果为例,来说明这个观点。

1972年,喜诗糖果公司的盈余约为200万美元,账面上有800万美元的净有形资产,假设有一家经营情况比喜诗糖果公司差的钢铁厂,年度净利润为200万美元,净有形资产1800万美元(炼钢炉设备的成本较制造糖果设备的成本要来得高)。两个不同性质的企业,同样都在年度内赚取200万美元的净利。但不同的是,喜诗糖果公司以800万美元的净有形资产就创造出200万美元的净利,而钢铁厂却以1800万美元的净有形资产才创造出200万美元的利润。

再把通货膨胀的因素加以考量,假定未来10年,产品价格、销售数量和利润会成长1亿美元,两家公司的净利都会变成400万美元。这是很容易实现的,因为消费者的薪水在10年内也会有所增加,只要公司以上涨后的价格,卖出同样数量的产品就可以达到。

如果两家公司都计划更换生产设备,而生产设备的价格如同产品价格一般也上涨1倍,喜诗糖果公司要花费1600万美元买进新的机器设备来替换原有价值800万美元的旧设备,而钢铁厂则要花费3600万美元的资金进行机器设备的更新。在这种情况下,投资者选择持有哪一家公司的股票?答案当然是喜诗糖果,因为钢铁厂更新设备要多花2000万美元,才能创造出喜诗糖果公司所能赚取的利润。

格林布拉特用ROTC来寻找巴菲特式企业,是比较合适的。如果仔细审视计算出的ROTC是否是公司的真实写照,还能给神奇公式加分。

但值得注意的是,巴菲特并没有投资所有有形资本回报率高的公司,而是在此类公司中精挑细选。他选择的公司往往能一直保持较高的有形资本回报率。

因此,简单地讲,要寻找到巴菲特式企业,除了关注静态的ROTC, 还需关注动态的新增有形资本回报率。因为企业未来的有形资本回报率会逼近新增有形资本回报率。同时,只有对ROTC和新增有形资本回报率同时进行考察,神奇公式的逻辑体系才能算基本完备。

再次,投资者还可以把计算的市场范围适当扩大。B股、H股和红筹股的股价可能更吻合神奇公式的逻辑和价值投资的精神。相信这样选股范围的扩大,会给投资人带来更多回报。

ps: 格林布拉特稍微修改了格雷厄姆的P/E或收益率的因素,替换为分析家称之为“息税前利润”的EBIT,就是支付利息和税金之前的公司利润,这是根据不同的企业有不同程度的债务的事实进行的调整。格林布拉特将公司股票价格替换为公司的企业价值,即其股权总市值(股票价格乘以总股份)加上其债务。事实上,息税前利润/企业价值已成为一个比传统的格雷厄姆收益率更广泛接受的衡量标准。

格林布拉特的公式第二部分是投资资本收益率(ROIC),涉及一家公司的收入和其资产负债表,比较利润(息税前利润)和生成它们所需要的资金的比例。

最后,格林布拉特也指出,神奇公式有用正是因为它并不总是能奏效。换句话说,它也会经历很多时期,甚至是多年的时间,业绩表现不佳。那些便宜的股票可能会更便宜,或者至少在低价位逗留很长时间,无论它最终是否会物有所值或者根本不会。这将导致投资者失去信心而放弃。但市场最终会承认利润的价值,低估的利润都是目前的机会,坚持公式的投资者会得到相应的回报。

即,投资者需要耐心。像所有其他价值投资一样,它几乎肯定会在某些年低于市场表现,或在某一年出现重大损失,也就是说,它的魔力并不是像许多投资者想象的那样。事实上,格林布拉特的策略在2008年损失了36%,收益仅高出市场1个百分点。

然而,即使投资者知道“投资中的要素”也不能或不会用简单的公式,而将会把投资做得比实际上复杂很多。这预示那些能长时期坚持使用简单公式的人将会表现很不错。

20年,从1000美元到83.67万美元,这是戈坦资本(Gotham Capital)的投资奇迹,甚至比巴菲特也毫不逊色。而这一投资记录,是在几乎不动用杠杆的情况下创造的。

“便宜买好生意是神奇公式的核心理念。” 作为当代最杰出的价值投资者之一,乔尔•格林布拉特(Joel Greenblatt)管理的戈坦资本,在1985年至2005年这20年间,年复合投资回报率达到了40%,他如此评价他自己发明的神奇公式,认为神奇公式是戈坦资本投资流程的简化版。

“神奇公式能够帮助不懂估值的投资人战胜大盘,而对于精通估值的投资人,神奇公式则能给他们提供一个起点,他们的估值能力还能给神奇公式加分。”

神奇公式打败标普指数

神奇公式将寻找好投资的流程简化成两部分:一是寻找好的生意;二是寻找便宜的股票。好的生意是指有形资本回报率(EBIT/ Tangible Capital,ROTC)高的公司;便宜的股票则是指息税前盈余/企业价值(EBIT/ EV)高的股票。其中,EBIT是指前四季度的息税前盈余。

然后,神奇公式分别按照有形资本回报率、息税前盈余/企业价值高低,对在美国主要的证券交易所交易的3500家大公司(剔除了若干金融股与公用事业股)进行排名,排名结果从1到3500。

最后,将每家公司的两个排名结果相加。数值较小的股票,就是神奇公式股票,即是神奇公式选择的最好投资标的。

格林布拉特建议,投资者可以每隔2-3个月,根据神奇公式的最新结果,购入排名最好的5至7只股票,从而在9-10个月后,构建起一个包括25-30只股票的投资组合。每只股票持有一年后就可以卖出,在神奇公式的最新结果中选择新的取而代之。

格林布拉特对上述投资策略进行了历史回溯检验,在美国1988年至2004年这17年间,该策略的年复合回报率为30.8%,而同期标准普尔500指数的年复合回报率仅为12.4%。

也就是说,这个无需任何分析和思考构建起来的投资组合,长期表现远超大盘,当然也就击败了绝大多数的基金经理。要知道,绝大多数主动式基金的长期表现都要比标准普尔500指数差。

或许,这就不难理解巴菲特会对此做出评价:“了不起!便宜买好生意,这看起来是不是太简单了?”

其实此投资策略看似简单,但真正实施起来却并不容易。一方面的难度来自于投资人的执行力,巴菲特常言,投资“简单但不容易”;而另一方面的难度来自于数据。

• 神奇公式的A股战绩

《证券市场周刊》将在官方网站(http://www.capitalweek.com.cn)上推出相应的神奇公式插件,希冀给投资者带来便利。

本刊还在A股市场上(不包含金融股)进行了历史回溯检验,发现该投资策略在中国依然有效。通过回溯检验,根据神奇公式构建的投资组合,在2000年5月至2009年11月之间,年均复合收益率为17.55%,而同期上证综指为5.29%。

考虑到强周期性公司在行业景气阶段EBIT会急剧增大,以此EBIT计算出来的两个指标,可能不能准确体现“生意”的好坏和估值的高低。将强周期行业剔除后,重新进行了回溯检验,同期年均复合收益率则为17.61%。

萃取高质量数据

格林布拉特的神奇公式,归根结底是依靠ROTC和EBIT/ EV这两个财务指标定量地寻找投资标的。而定量分析的前提条件就是获取高质量的数据。

“便宜买好生意”逻辑看起来很是清晰,但如果ROTC和EBIT/ EV这两个财务指标的数据不能最大程度地反映“好生意”和“便宜”,那么,神奇公式不仅帮不了投资者,还很有可能误导投资人,让他做出错误的判断。

而直接根据原始报表计算得出的财务数据,往往做不到高质量。

例如,南京高科(600064.SH)采用可供出售金融资产的公允价值计量模式,使得直接计算得出的EBIT/ EV对于判断“股票是否便宜”意义不大;同样,广州友谊(000987.SZ)截至2009年底总资产为22.56亿元,货币资金则达到17.52亿元,如果不对超额现金进行处理,计算出的ROTC也不能很好地表现生意的好坏。

因此,如何合理地从原始报表中萃取出高质量的两个财务数据,也就成为重中之重。

什么是好的生意

神奇公式将ROTC的高低作为判断生意好坏的标准。格林布拉特表示,ROTC考察的是通过公司的商业模式,1美元的有形资本能创造出多少美元的盈余。计算ROTC的公式为:前四季度息税前盈余/(流动资产-流动负债+短期付息债务+固定资产净值-超额现金)。

格林布拉特认为,分子采用EBIT指标,在于剔除不同公司间的财务杠杆、实际所得税率之间的差异,从而能让ROTC指标更直接地体现“生意”的好坏。

为了更好地反映企业持续盈利的能力,我们在新会计准则中计算EBIT指标时,进行了如下的调整:

剔除资产减值损失,由于很难在总体上确定经常性和偶然性资产减值,并且经常性资产减值数额一般较小,因此全额剔除;

剔除营业外收支,尽管这部分收支常与主业有关,但往往不具有可持续性;

剔除投资收益,长期股权投资以及由此产生的联营合营企业投资收益常与主业相关,且基本上可以认为是持续的。剔除它的原因在于,财报通常不披露联营合营企业的详细情况,从而导致没有充分的数据来计算ROTC;

剔除公允价值变动收益。

公式的分母为经营公司业务所需要的有形资产。格林布拉特认为,预收账款和应付账款等是相关方提供给公司的无息资金,不应包括在分母中。

此外,格林布拉特强调,由于超额现金对公司的运营起不了什么作用,因此,在计算ROTC时,分母应扣除超额现金,但他没有透露如何计算超额现金。

计算超额现金就等同于探求,企业到底应该保有多少现金?为简便起见,我们进行了如下的假设:企业营运需要保有的最低现金为Max(0,流动负债-流动资产+现金),而剩余的现金则为超额现金。

在此假设情形下,对美国上市企业进行计算,所得到的结果与格林布拉特公布数据的吻合。

值得强调的是,我们将新准则中的交易性金融资产和旧准则中的短期投资也作为现金来处理。同时,考虑到新准则增加了投资性房地产科目,并且其租金收入出现在其他业务收入中,因此,在计算ROTC时,也不能忽略。

综上所述,在新准则中,计算ROTC的公式就为:(营业收入-营业成本-营业税金及附加-管理费用-销售费用)/ (流动资产-流动负债-超额现金+短期借款+应付票据+一年内到期的非流动负债+应付短期债券+固定资产净值+投资性房地产)。

在旧准则中,计算ROTC的公式可简单认为是:(营业收入+财务费用)/ (流动资产-流动负债-超额现金+应付短期债券+短期借款+应付票据+一年内到期的长期负债+固定资产净值-固定资产减值准备)。

• 便宜股票的标准

前四季度的息税前盈余/企业价值(EBIT/ EV)的高低是神奇公式判断股票是否便宜的标准。其中企业价值等于总市值加上付息债务净额。

格林布拉特认为,股票的总市值只反映了购买公司所有者权益所需支付的成本,不能完整反映投资者投资于一家企业的总成本,它忽略了负债、现金及其它一些因素。

债权人、优先股股东对公司资产享有优先求偿权,企业必须先偿还债务、支付优先股股息,然后才能支付普通股股息。因此,在企业履行对债权人的业务之前,股东无法从公司财务中分得一杯羹。所以,在计算总成本时,要将公司债务与市值相加。

当然,在投资一家公司时,投资者在承担其债务的同时,同样也会获得超额现金,应该将超额现金从成本中减去。

我们认为,在计算EV时,还必须扣除按市场价值计算的其他资产,并加上按市场价值计算的其他负债。因为不进行这样的操作,计算出的EBIT/ EV对于判断估值水平的高低意义就不大。

新会计准则将一些此前按照历史成本计量的资产按照当期该资产的市场价值进行核算。按照这种方式核算的主要科目有,交易性金融资产与投资性房地产。

此外,交易性金融资产公允价值变动还会引起延迟所得税负债。对市值中现值成分的调整自然也要涉及这一科目。

因此,在新准则中,我们应扣除可供出售的金融资产和持有到期投资,同时,加上了相对应的延迟所得税负债。持有到期投资尽管没有按市场价值计算,但其账面价值与市场价值接近,我们还是将其与可供出售的金融资产做了相同的处理。

我们没有扣除投资性房地产的原因在于,绝大多数上市公司的投资性房地产依旧按成本模式计量。

综上所述,在新准则中,计算EBIT/ EV的公式就转化为:(营业收入-营业成本-营业税金及附加-管理费用-销售费用+联营合营企业投资收益)/ (市值+短期借款+应付票据+一年内到期的非流动负债+应付短期债券+长期借款+应付债券+少数股东权益-供出售的金融资产-持有到期投资+延迟所得税负债-超额现金)。

而在旧准则中,计算EBIT/ EV的公式可简单认为是:(营业收入+财务费用)/ (市值+应付票据+短期借款+一年内到期的长期负债+应付短期债券+长期借款+应付债券+少数股东权益-超额现金)。

长期表现战胜大盘

自2000年5月初至2009年11月初,根据神奇公式投资策略构建的12只和24只股票的投资组合,年平均复合收益率分别为15.77%和17.55%(未考虑印花税和手续费),而同期上证综指从1836.31点涨到2995.85点,年复合增长率为5.29%。

2000年至2009年中,24只股票的投资组合10次中有7次击败大盘。或许在成熟投资者看来,这已相当不错,但在期望值往往过高的投资新手看来,这或许不够好。

为此,格林布拉特再三强调,短期内神奇公式很可能跑不赢大盘,但长期能战胜大盘,投资者不能仅仅因为短期内没有战胜大盘,就放弃这个能长期战胜大盘的策略。

值得注意的是,如果检验时间只是从2001年至2006年,神奇公式投资组合还不如上证综指。假如在2001年5月初投入100万元,那么到2006年末,神奇公式投资组合仅有143万元,而上证综指有145万元。

再考虑到投资组合中很多股票均来自强周期性行业,很容易就产生一个疑问,是否只是因为近三年强周期性行业的股票表现突出,才让神奇公式长期表现超越大盘?

为解答此疑问,我们将金融行业和强周期性行业全部剔除,重新进行了回溯检验。此处的强周期性行业是指证监会行业标准中的采掘业、航空运输业、水上运输业、远洋运输业、交通运输设备制造业、金属和非金属制造业和造纸及纸制品业等。

剔除强周期性行业后,神奇公式的长期表现依旧远胜大盘。自2000年5月初至2009年11月初,年平均复合收益率为17.61%。而在战胜大盘的概率方面也不差:2000年至2009年,10次有8次战胜大盘。

如果检验时间是从2001年至2006年,剔除强周期行业的神奇公式要强于大盘。如果在2001年5月初投入100万元,那么到2006年末,剔除了强周期行业神奇公式投资组合为175万元,而上证综指只有145万元。剔除强周期行业的神奇公式每年的年末净值从未低于过上证综指。

回溯检验的结果表明,剔除了强周期行业的神奇公式和没有剔除的长期表现相当。这样的结果有利于帮助投资者走出目前市场上普遍存在的两个误区。

第一个误区是,只有把握强周期性股票,才能获取高额回报。

近几年,强周期性股票表现比较突出是形成这一误区的主要原因。这一点在回溯检验结果中就可以看出:剔除了强周期行业的神奇公式近三年年平均复合收益率为38.6%,而没有剔除的则为48.9%,几乎高了10个点。

但神奇公式的回溯结果表明,即使不在强周期行业上做任何投资,也能在长期取得满意的回报,并且由于年末净值一直高于大盘,持有过程更为安心。

第二个误区是,对于强周期性股票,简单的估值指标完全无效。

回溯检验的结果表明,EBIT/ EV这一指标对于判断强周期性股票组合是否便宜是有效的。本刊之前发表的《聂夫之道》(详见2009年第9期)也同样表明,市盈率对于判断强周期性股票组合是否便宜也是有效的。

在此,我们要特别强调,回溯检验的结果并没有表明,对于判断单个强周期性股票是否便宜,EBIT/ EV是有效的。

• 给神奇公式加分

尽管神奇公式的回溯检验结果不错,但在此基础上还有更进一步提高的可能。

首先,投资者可以对神奇公式计算出的结果进行仔细研究,特别考察排名高的公司是否名副其实。在投资可以直接排除掉一些有疑点的公司。

例如可以考察:ROTC高是不是因为重大有形资产没有进行重估?计算ROTC用的应收账款、预收账款、预付账款等科目是不是都是日常的经营活动带来的?当然需要琢磨还有EBIT和折旧、存货等会计方法。

许多强周期性行业因为必须投入大规模的固定资产才能够经营,所以都具有较高的固定成本。汽车制造商、钢铁厂、水泥厂、造纸厂以及航空公司均是这样的例子,这类公司往往具有大量的固定资产折旧和资本性支出。

极高的固定成本在行业低潮时,可能导致会计数字的丑陋。因为销售额下降时,单位固定成本会很高。但随着行业变得景气,固定成本被分摊到更多的单位,单位固定成本下降,总利润率往往随着销售额一起上升,从而为利润增长添加双倍动力。结果,周期性行业公司的利润上升,数倍于销售增长。

因此,强周期性行业的企业,在行业景气阶段EBIT往往急剧增长,可能导致ROTC和EBIT/EV这两个指标的数值较高,从而导致较高的排名。

但要强调的是,在行业景气阶段计算出的ROTC和EBIT/EV,并不能准确体现生意的好坏和估值的高低。而在逻辑上来讲,这些强周期性行业企业的高固定成本属性,其实已和神奇公式的好生意标准不吻合,不符合神奇公式的逻辑体系。

其实,回溯检验结果表明,不在强周期性行业上投资,一样能取得好成绩,而且持有过程对心理考验更小(年末净值始终高于上证综指的)。

其次,要注重考察新增有形资本的回报率。

格林布拉特是巴菲特的信徒。他用ROTC来判断生意好坏的做法,应该是得源于巴菲特的观点。

巴菲特曾经写道:“当时老师告诉我要注意有形资产、避开价值对其商业信誉依赖性很大的公司。这种偏见虽然在经营中很少出错,却让我犯了许多重大的选择性错误。”

“凯恩斯解决了我的问题。‘困难不在于创造新思想,而是摆脱思想的束缚。’我摆脱的时期很晚,这部分是因为教育我的这个老师的大部分思想曾经(现在仍然)是如此的有价值。最终,各种各样的商业经验使我现在极为钟爱那种拥有大量永久性商业信誉和能够以最少的有形资产经营的公司。”巴菲特补充道。

巴菲特曾多次用他钟爱的喜诗糖果为例,来说明这个观点。

1972年,喜诗糖果公司的盈余约为200万美元,账面上有800万美元的净有形资产,假设有一家经营情况比喜诗糖果公司差的钢铁厂,年度净利润为200万美元,净有形资产1800万美元(炼钢炉设备的成本较制造糖果设备的成本要来得高)。两个不同性质的企业,同样都在年度内赚取200万美元的净利。但不同的是,喜诗糖果公司以800万美元的净有形资产就创造出200万美元的净利,而钢铁厂却以1800万美元的净有形资产才创造出200万美元的利润。

再把通货膨胀的因素加以考量,假定未来10年,产品价格、销售数量和利润会成长1亿美元,两家公司的净利都会变成400万美元。这是很容易实现的,因为消费者的薪水在10年内也会有所增加,只要公司以上涨后的价格,卖出同样数量的产品就可以达到。

如果两家公司都计划更换生产设备,而生产设备的价格如同产品价格一般也上涨1倍,喜诗糖果公司要花费1600万美元买进新的机器设备来替换原有价值800万美元的旧设备,而钢铁厂则要花费3600万美元的资金进行机器设备的更新。在这种情况下,投资者选择持有哪一家公司的股票?答案当然是喜诗糖果,因为钢铁厂更新设备要多花2000万美元,才能创造出喜诗糖果公司所能赚取的利润。

格林布拉特用ROTC来寻找巴菲特式企业,是比较合适的。如果仔细审视计算出的ROTC是否是公司的真实写照,还能给神奇公式加分。

但值得注意的是,巴菲特并没有投资所有有形资本回报率高的公司,而是在此类公司中精挑细选。他选择的公司往往能一直保持较高的有形资本回报率。

因此,简单地讲,要寻找到巴菲特式企业,除了关注静态的ROTC, 还需关注动态的新增有形资本回报率。因为企业未来的有形资本回报率会逼近新增有形资本回报率。同时,只有对ROTC和新增有形资本回报率同时进行考察,神奇公式的逻辑体系才能算基本完备。

再次,投资者还可以把计算的市场范围适当扩大。B股、H股和红筹股的股价可能更吻合神奇公式的逻辑和价值投资的精神。相信这样选股范围的扩大,会给投资人带来更多回报。

ps: 格林布拉特稍微修改了格雷厄姆的P/E或收益率的因素,替换为分析家称之为“息税前利润”的EBIT,就是支付利息和税金之前的公司利润,这是根据不同的企业有不同程度的债务的事实进行的调整。格林布拉特将公司股票价格替换为公司的企业价值,即其股权总市值(股票价格乘以总股份)加上其债务。事实上,息税前利润/企业价值已成为一个比传统的格雷厄姆收益率更广泛接受的衡量标准。

格林布拉特的公式第二部分是投资资本收益率(ROIC),涉及一家公司的收入和其资产负债表,比较利润(息税前利润)和生成它们所需要的资金的比例。

最后,格林布拉特也指出,神奇公式有用正是因为它并不总是能奏效。换句话说,它也会经历很多时期,甚至是多年的时间,业绩表现不佳。那些便宜的股票可能会更便宜,或者至少在低价位逗留很长时间,无论它最终是否会物有所值或者根本不会。这将导致投资者失去信心而放弃。但市场最终会承认利润的价值,低估的利润都是目前的机会,坚持公式的投资者会得到相应的回报。

即,投资者需要耐心。像所有其他价值投资一样,它几乎肯定会在某些年低于市场表现,或在某一年出现重大损失,也就是说,它的魔力并不是像许多投资者想象的那样。事实上,格林布拉特的策略在2008年损失了36%,收益仅高出市场1个百分点。

然而,即使投资者知道“投资中的要素”也不能或不会用简单的公式,而将会把投资做得比实际上复杂很多。这预示那些能长时期坚持使用简单公式的人将会表现很不错。

hdwater- 稀客

- 帖子数 : 147

积分 : 427

注册日期 : 15-07-29

您在这个论坛的权限:

您不能在这个论坛回复主题

» 欧元中线操作策略

» 蔗糖中线交易机会

» 上证指数中线分析

» 澳元中线多头启动

» 英镑/日元中线交易机会

» 美元/日元的中线交易机会

» 2016年11月铜中线多头机会降临

» 欧元/日元中线交易机会